후순위·신종 8.3조 '역대 최대'…K-ICS 관리가 발행 급증 이끌어

은행·해외 대비 규제 경직…해외·M&A 목적 차입 단계적 허용 제언

국내 보험사의 자금조달이 지급여력 관리에 묶여 자본성증권에 지나치게 치우친 것으로 나타났다. 지급여력비율(K-ICS·킥스) 대응 속에 발행이 급증했지만 조달금리가 운용수익률을 웃돌아 비용 부담이 커진 만큼 목적과 수단을 넓히는 제도 유연화가 필요하다는 제언이 나온다.

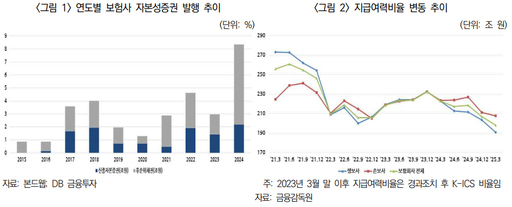

5일 보험업계에 따르면 지난해 보험사의 후순위채·신종자본증권 발행액은 약 8조3250억원으로 집계됐다. 전년 대비 약 2.8배 늘었고 지난 2020년과 비교하면 약 8배에 이르는 규모다.

자본성증권 발행이 급증한 요인은 시장금리 하락과 보험부채 할인율 현실화 등으로 악화한 지급여력비율에 대한 관리가 꼽힌다. 보험사들의 자금조달 수단으로 자본성증권 의존도가 높아지면서 조달 구조가 한쪽으로 기울었다.

비용 신호도 뚜렷하다. 지난 2024년 자본성증권 평균 발행금리는 5.59%로 같은해 평균 운용자산이익률(AOI) 3.16%를 크게 상회했다. 만약 조달금리가 운용수익률을 넘는 역마진이 지속되면 표면상 지급여력은 개선되더라도 손익 측면에서 부담요인으로 작용한다.

문제는 현행 규제가 목적·수단·한도에서 보험권의 자금조달 선택지를 좁힌다는 점이다. 보험연구원이 발표한 '보험회사 자금차입 유연화 필요성 검토' 보고서에 따르면 법률상 채권 발행 목적은 '재무건전성 기준 충족' 또는 '적정 유동성 유지'로 한정된다. 자본으로 인정되는 후순위채·신종자본증권을 통한 조달 역시 자기자본 범위 내에서만 허용된다.

또한 보험업권은 지난 2019년 보험업법 시행령 개정으로 신종자본증권까지 사채발행한도 산정 대상에 포함되면서 외부 차입이 사실상 자기자본 범위로 묶였다. 반면 같은 금융권역인 은행은 발행 목적에 별도 제한이 없고 한도도 자기자본의 5배까지 가능해 시장 국면 변화에 더 탄력적으로 대응할 수 있다. 증권·종합금융사 처럼 한도가 자본의 10~20배 수준인 업권과 비교하면 보험만 '좁은 문'에 머물러 있는 셈이다.

해외 주요국과의 격차도 있다. 영국·프랑스·호주는 발행 목적·한도에 별도 제한이 없거나 완화돼 필요 시 자본확충 폭이 넓다. 미국 뉴욕주는 차입 목적과 요건을 법령으로 정하면서도 폭넓게 허용하는 구조다. 일본은 레버리지와 유동성 리스크 관리에 주의를 요구하지만 자금조달 자체는 폭넓게 인정한다. 호주는 사후적 건전성 규율을 통해 리스크를 관리하는 방식이 두드러진다.

업계에서는 자금차입 관련 규제에 대해 '무제한 완화'가 아니라 '단계적 유연화'가 필요하다고 본다. 내수 포화로 성장성이 제한된 현실을 감안해 해외사업 확대나 인수·합병(M&A), 금리위험관리 등 중장기 목적의 후순위채 발행을 순차적으로 허용하자는 것.

문제영 보험연구원 연구위원은 "보험사 자금차입 규제는 국내 타 업권과 해외 대비 다소 경직적이어서 변화한 사회·경제 환경을 반영한 제도 개선 검토가 필요하다"고 말했다.

그러면서 "재무건전성·유동성 외에도 해외사업 확대와 M&A 목적의 후순위채 발행을 단계적으로 허용해 효율적 조달을 유도하는 것이 바람직하다"고 덧붙였다.

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ Metro. All rights reserved. (주)메트로미디어의 모든 기사 또는 컨텐츠에 대한 무단 전재ㆍ복사ㆍ배포를 금합니다.

주식회사 메트로미디어 · 서울특별시 종로구 자하문로17길 18 ㅣ Tel : 02. 721. 9800 / Fax : 02. 730. 2882

문의메일 : webmaster@metroseoul.co.kr ㅣ 대표이사 · 발행인 · 편집인 : 이장규 ㅣ 신문사업 등록번호 : 서울, 가00206

인터넷신문 등록번호 : 서울, 아02546 ㅣ 등록일 : 2013년 3월 20일 ㅣ 제호 : 메트로신문

사업자등록번호 : 242-88-00131 ISSN : 2635-9219 ㅣ 청소년 보호책임자 및 고충처리인 : 안대성