IPO·유상증자 모두 줄며 주식 발행 16% 감소

일반회사채·금융채·ABS 증가…회사채 역대 최대

올해 상반기 기업들이 주식과 회사채를 통한 직접금융 조달 규모가 150조원에 육박한 것으로 나타났다. 기업공개(IPO)와 유상증자 등 주식 발행은 감소했지만, 회사채 발행이 역대 최대치를 기록하며 전체 조달 규모를 끌어올렸다.

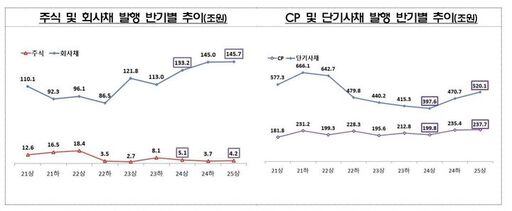

28일 금융감독원이 발표한 '2025년 상반기 기업의 직접금융 조달실적'에 따르면, 상반기 중 주식 및 회사채 공모 발행액은 총 149조9324억원으로 전년 동기 대비 8.4%(11조6100억원) 증가했다.

주식 발행 규모는 4조2337억원으로, 전년 동기 대비 16.6%(8417억원) 줄었다. IPO는 42건·1조4492억원으로 전년(54건·1조5662억원)보다 12건 감소했다. 상반기 중 1000억원 이상 IPO는 LG씨엔에스 1건뿐이었다. 유상증자 규모도 2조7846억원으로 20.6% 감소했다. 건수는 24건으로 유사했지만, 평균 발행 규모가 줄면서 총액이 감소했다.

반면 회사채 발행은 145조6986억원으로 전년 동기 대비 9.3%(12조4516억원) 늘며 반기 기준 역대 최대 규모를 기록했다. 세부적으로는 일반회사채가 366건·37조8320억원(전년 대비 12.9%↑), 금융채가 1347건·97조3876억원(5.4%↑), 자산유동화증권(ABS)이 492건·10조4790억원(43.4%↑)으로 모두 증가했다.

자금 용도별로는 차환 목적이 80.9%로 절대적 비중을 차지했고, 시설자금용은 2.7%에 불과해 최근 5년간 상반기 기준 최저 수준을 기록했다. 회사채 잔액은 702조2144억원으로 전년 대비 6.7%(44조710억원) 증가했다.

단기 자금 조달도 확대됐다. 기업어음(CP) 및 단기사채 발행액은 757조7414억원으로 전년 동기 대비 26.8%(160조3779억원) 늘었다. CP는 237조6773억원으로 19.0% 증가했고, 단기사채는 520조641억원으로 30.8% 늘었다. 특히 PF(프로젝트파이낸싱) 기반 단기사채는 74조8090억원으로 집계돼 전체의 14.4%를 차지했다.

금감원은 "시장 전반의 금리 안정세와 차환 수요가 발행 증가를 이끌었다"며 "특히 회사채의 경우 우량물 중심으로 자금 조달이 확대된 것으로 보인다"고 분석했다.

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ Metro. All rights reserved. (주)메트로미디어의 모든 기사 또는 컨텐츠에 대한 무단 전재ㆍ복사ㆍ배포를 금합니다.

주식회사 메트로미디어 · 서울특별시 종로구 자하문로17길 18 ㅣ Tel : 02. 721. 9800 / Fax : 02. 730. 2882

문의메일 : webmaster@metroseoul.co.kr ㅣ 대표이사 · 발행인 · 편집인 : 이장규 ㅣ 신문사업 등록번호 : 서울, 가00206

인터넷신문 등록번호 : 서울, 아02546 ㅣ 등록일 : 2013년 3월 20일 ㅣ 제호 : 메트로신문

사업자등록번호 : 242-88-00131 ISSN : 2635-9219 ㅣ 청소년 보호책임자 및 고충처리인 : 안대성