파생·펀드 손익 악화에 자기매매 수익 '발목'

채권·외환 손익은 금리 하락 수혜로 반등

IB·자산관리 중심 수수료 수익 증가세 유지

증권사 건전성 양호…PF·대외 변수는 여전히 리스크

2025년 1분기 국내 증권사들의 순이익이 전년 동기 대비 소폭 줄어든 것으로 나타났다. 파생상품과 펀드 관련 손익이 급감한 반면, 금리 하락에 따른 채권 이익과 외환 관련 손익이 선방하며 낙폭을 일부 상쇄했다.

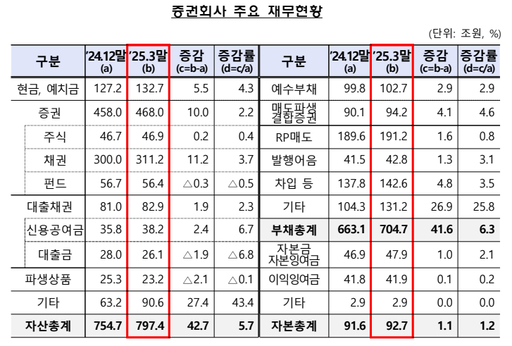

금융감독원이 11일 발표한 '2025년 1분기 증권·선물회사 영업실적(잠정)'에 따르면 국내 증권사 60곳의 1분기 순이익은 2조4424억원으로, 전년 동기 대비 272억원(1.1%) 감소했다. 다만 직전 분기(8817억원)와 비교하면 177.0%(1조5607억원) 증가하며 회복세를 보였다. 1분기 증권사 평균 자기자본이익률(ROE)은 2.7%로 전년 동기보다 0.2%포인트(p) 하락했다.

수수료 수익은 3조3646억원으로 4.9% 증가했다. 이 가운데 IB(투자은행) 수수료가 9437억원으로 11.2% 늘었고, 자산관리 부문 수수료도 16.7% 증가한 3548억원을 기록했다. 코스닥 시장 거래대금 감소로 전체 수탁수수료는 0.2% 줄었으나, 해외주식 거래 증가에 따른 외화증권수탁수수료는 84.2%(2281억원) 급증했다.

반면 자기매매 부문에서는 손익이 뚜렷하게 악화됐다. 전체 자기매매 손익은 3조1343억원으로 6.5% 줄었고, 특히 파생 관련 손익은 1조422억원 손실로 돌아서며 1조574억원이 줄었다. 펀드 관련 손익도 1987억원에 그치며 전년 동기 대비 82.1% 급감했다. 해외 증시 조정과 금리 하락으로 단기금리형 펀드 투자 수요가 위축된 여파다.

반면 채권 관련 손익은 3조8855억원으로 1조3239억원(51.7%) 증가하며 전체 실적 방어에 기여했다. 기타자산 손익도 1조2335억원으로 87.0% 증가했는데, 이는 외화부채 관련 전년도 손실에 따른 기저효과로 외환 손익이 3106억원으로 회복된 영향이다.

재무 건전성도 안정적인 수준을 유지했다. 3월 말 기준 증권사들의 평균 순자본비율은 818.5%로 지난해 말보다 17.3%p 올랐고, 레버리지비율은 667.4%로 11%p 증가했다. 모든 증권사는 법정 규제 기준을 충족했다.

금감원은 "대형 증권사는 금리 인하 효과로 IB·채권·외환 부문 실적이 개선됐고, 중소형사는 해외주식 수수료 증가와 충당금 환입 효과로 실적이 개선됐다"고 설명했다. 이어 "국내외 증시 변동성과 통상 갈등 등 불확실성이 지속되고 있고, 부동산 PF 등 구조적 리스크가 여전히 존재하는 만큼 증권사 건전성과 유동성에 대한 점검을 이어가겠다"고 밝혔다.

한편, 국내 선물회사 3곳의 1분기 순이익은 205억3000만원으로 전년 동기 대비 8.8%(19억8000만원) 감소했다. 자기자본이익률은 2.9%로 0.7%p 하락했다.

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ Metro. All rights reserved. (주)메트로미디어의 모든 기사 또는 컨텐츠에 대한 무단 전재ㆍ복사ㆍ배포를 금합니다.

주식회사 메트로미디어 · 서울특별시 종로구 자하문로17길 18 ㅣ Tel : 02. 721. 9800 / Fax : 02. 730. 2882

문의메일 : webmaster@metroseoul.co.kr ㅣ 대표이사 · 발행인 · 편집인 : 이장규 ㅣ 신문사업 등록번호 : 서울, 가00206

인터넷신문 등록번호 : 서울, 아02546 ㅣ 등록일 : 2013년 3월 20일 ㅣ 제호 : 메트로신문

사업자등록번호 : 242-88-00131 ISSN : 2635-9219 ㅣ 청소년 보호책임자 및 고충처리인 : 안대성