고물가, 고금리에 취약 차주 연체율 상승

지난해 5대 은행이 털어낸 부실채권이 7조원을 넘어선 것으로 나타났다. 고물가·고금리가 이어지며 취약 차주의 연체율이 상승하고, 부동산 프로젝트 파이낸싱(PF) 사업성 평가 이후 부실을 정리하는 경우가 늘어난 영향이다. 경기 침체 우려가 커지면서 올해도 부실채권 규모가 커질 수 있다는 전망이 나온다.

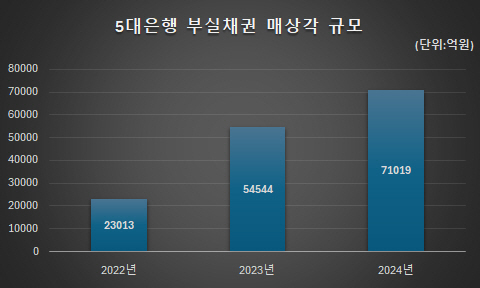

2일 금융권에 따르면 지난해 KB국민·신한·하나·우리·NH농협 등 5대 은행이 상·매각한 부실채권 규모는 7조1019억원으로 집계됐다. 1년 전(5조4544억원)과 비교하면 30.2%, 2년 전(2조3013억원)과 비교하면 3배가량 증가한 수준이다.

부실채권은 금융기관이 대출해 준 자산이 3개월 이상 연체돼 정상적으로 회수할 수 없는 채권을 말한다. 금융기관은 3개월 이상 연체될 경우 별도로 관리하다가, 회수가 어렵다고 판단하면 장부에서 지워버리거나(상각) 자산유동화 전문회사 등에 헐값에 파는(매각) 방식으로 처리한다.

은행권의 부실채권 매·상각 규모가 증가한 이유는 고금리·고환율·고물가가 장기간 지속되며 가계·기업의 연체율이 늘어난 영향이 컸다.

금융감독원에 따르면 국내은행의 원화 대출 연체율은 지난해 11월 기준 0.52%로 1년 전(0.46%)과 비교해 0.06%포인트(p) 증가했다. 연체율은 2022년 11월 0.27%에서 2023년 11월 0.46%로 급격히 상승한 뒤 오름세를 지속했다.

세부적으로 살펴보면 가계대출은 지난해 11월 기준 0.41%다. 주택담보대출 연체율은 0.27%인 반면 가계신용대출 연체율이 0.82%를 기록했다. 자영업자의 경우 개인사업자대출 외에도 신용대출을 통해 자금을 마련한다.

앞서 정부는 코로나19 팬데믹 피해 자영업자를 대상으로 실시한 대출만기 연장과 원리금 상환유예 조치 중 원리금 상환유예 조치를 2023년 9월 종료했다. 경기 회복 둔화와 원리금 상환 유예로 이자만 내다가 원금까지 더해 상환하게 되면서 자영업자의 대출 상환 부담이 증가했다는 분석이다.

아울러 부동산 PF 사업성 평가 이후 부실 정리도 연체율을 키웠다. 사업성 평가에서 유의(C등급)와 부실 우려(D등급)를 받은 사업장에 대한 부실 익스포저는 총 22조9000억원으로 전체 부동산 PF 익스포저(210조4000억원)의 10.9% 수준이다.

은행권 관계자는 "시행사가 공사에 들어가면 PF는 제2금융권에서 은행권으로 넘어간다"며 "2금융권과 비교할 수 없지만 은행권의 부실 규모도 크게 증가했다"고 말했다.

국내은행의 연체채권 정리 규모는 지난해 11월 기준 25조6000억원으로 1년 전(17조9000억원)과 비교해 43% 증가했다.

문제는 은행의 부실채권 매·상각 규모가 당분간 증가할 수 있다는 점이다.

국내은행의 신규 연체채권 규모는 지난해 11월 2조8000억원으로 집계됐다. 지난해 8월 3조원까지 증가한 연체채권 규모는 9월과 10월 각각 2조5000억원 증가한 뒤 11월 2조8000억원으로 늘었다. 여전히 연체채권 규모가 많아 관리후 매·상각 하려는 채권 규모도 증가할 수 있다는 분석이다.

금융권 관계자는 "환율이 상승하고, 내수 회복이 지연되면서 연체율은 당분간 상승할 것"이라며 "연체 채권 관리를 강화해 건전성을 개선해 나갈 것"이라고 말했다.

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ Metro. All rights reserved. (주)메트로미디어의 모든 기사 또는 컨텐츠에 대한 무단 전재ㆍ복사ㆍ배포를 금합니다.

주식회사 메트로미디어 · 서울특별시 종로구 자하문로17길 18 ㅣ Tel : 02. 721. 9800 / Fax : 02. 730. 2882

문의메일 : webmaster@metroseoul.co.kr ㅣ 대표이사 · 발행인 · 편집인 : 이장규 ㅣ 신문사업 등록번호 : 서울, 가00206

인터넷신문 등록번호 : 서울, 아02546 ㅣ 등록일 : 2013년 3월 20일 ㅣ 제호 : 메트로신문

사업자등록번호 : 242-88-00131 ISSN : 2635-9219 ㅣ 청소년 보호책임자 및 고충처리인 : 안대성