올해 증권사들의 국내외 부동산금융 관련 익스포저(위험노출액) 만기 도래 규모가 10조원을 웃도는 것으로 나타났다. 대형사를 비롯한 대부분의 증권사들은 선제적으로 충당금을 적립해 뒀지만, 올해도 부동산 리스크가 증권업계의 재무건전성을 위협할 것으로 전망되고 있다.

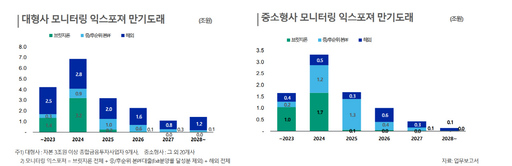

17일 한국신용평가사에 따르면 자본 3조원 이상의 종합금융투자사업자(대형 증권사) 9개사의 올해 주요 부동산 익스포저 만기 도래액은 총 6조9000억원으로 집계됐다. 이들 대형사를 제외한 중소형 20개사의 만기 규모는 총 3조4000억원이다. 주요 증권사 29개사가 올해 대응해야 되는 부동산 익스포저 만기 규모는 약 10조3000억원에 달하는 셈이다.

특히 대형사는 전체 6조9000억원 중 브릿지론(3조2000억원)의 비중이 가장 크고, 그 다음으로 부동산 본PF(2조8000억원) 관련 익스포저의 비중이 크다. 한신평은 대형사들의 해외부동산 관련 익스포저 만기 도래액이 향후 5년 내 올해가 가장 크기 때문에 리파이낸싱 리스크가 가장 고점인 2024년이 고비일 것으로 예측했다.

반면, 중소형사는 해외부동산(5000억원)보다 국내 사업장의 브릿지론(1조7000억원)과 중·후순위 본 PF 대출(1조2000억원) 익스포저 비중이 훨씬 높았다. 한신평은 개별 PF 사업성(지역, 변제순위, LTV수준 등)에 따라 변별력이 부각될 것이라고 설명했다.

또한, 대형 증권사는 지난해 말 기준 상대적 고위험인 국내 부동산금융 대비 충당금을 27.1% 쌓았으나, 같은 기간 중소형 증권사는 19.7%만 설정했다.

한신평은 "지난해 4분기 상당 규모의 충당금 설정했고, 연간 이익규모, 자본적정성등 감안 시 업계 전반의 대응력은 존재한다"면서도 "다만 충당금 적립, 유동성 대응 부담으로 재무안정성이 저하되는 일부 중소형 증권사의 신용도 하방 압력은 지속될 수 있다"고 평가했다.

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ Metro. All rights reserved. (주)메트로미디어의 모든 기사 또는 컨텐츠에 대한 무단 전재ㆍ복사ㆍ배포를 금합니다.

주식회사 메트로미디어 · 서울특별시 종로구 자하문로17길 18 ㅣ Tel : 02. 721. 9800 / Fax : 02. 730. 2882

문의메일 : webmaster@metroseoul.co.kr ㅣ 대표이사 · 발행인 · 편집인 : 이장규 ㅣ 신문사업 등록번호 : 서울, 가00206

인터넷신문 등록번호 : 서울, 아02546 ㅣ 등록일 : 2013년 3월 20일 ㅣ 제호 : 메트로신문

사업자등록번호 : 242-88-00131 ISSN : 2635-9219 ㅣ 청소년 보호책임자 및 고충처리인 : 안대성